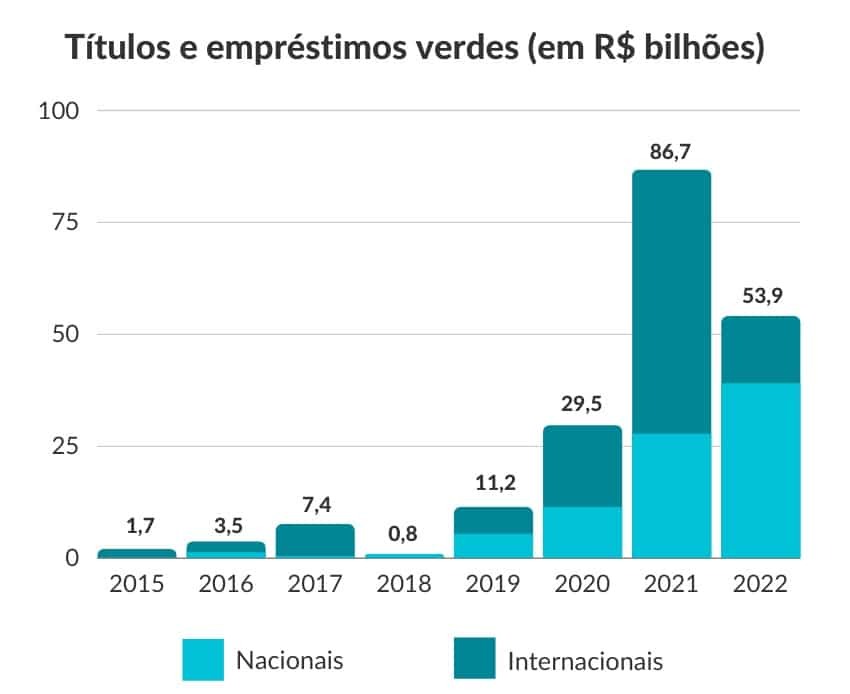

Após uma explosão em 2021, o mercado de emissão de dívida ESG por parte das empresas brasileiras recuou no ano passado. Segundo levantamento feito pela Nint, essas operações mobilizaram R$ 54 bilhões em 2022, com uma queda de 38%.

Ao todo, a consultoria mapeou 79 operações no ano, muito menos que as 121 do ano anterior.

Se o dado agregado parece trazer uma certa ressaca, na verdade há uma dinâmica mista.

Enquanto as emissões no mercado internacional encolheram 75%, para R$ 15 bilhões, aquelas feitas em moeda local dispararam, com alta de 40%, chegando a R$ 39 bilhões.

“Isso indica que estamos criando um ecossistema de dívida rotulada aqui no Brasil”, aponta Gustavo Pimentel, sócio-fundador da Nint, consultoria de finanças sustentáveis, que tem entre suas atividades dar pareceres de segunda opinião para as emissões ESG, atestando que seguem as melhores práticas.

O levantamento da Nint leva em conta tanto títulos vendidos a investidores no mercado de capitais quanto empréstimos feitos de maneira direta por instituições financeiras para as empresas e que foram divulgados na mídia. Entram na lista:

- modalidade ‘uso dos recursos’: títulos verdes, sociais ou sustentáveis (um misto de verde com social, como aqueles voltados a saneamento, por exemplo). Nesse tipo de dívida, o dinheiro captado precisa ser aplicado diretamente em ações com impacto socioambiental.

- modalidade “desempenho”: são os chamados ‘sustainability-linked bonds’, em que o uso dos recursos é livre, mas a taxa de juros está atrelada ao cumprimento de metas ligadas à sustentabilidade.

Os dados mostram algumas reflexões e tendências para este mercado:

1. Ressaca nas emissões internacionais

A queda nas emissões de dívida ESG por empresas brasileiras no exterior está ligada, em primeiro lugar, a uma dinâmica do próprio mercado, aponta Pimentel.

O aumento da taxa de juros associado às incertezas do período eleitoral diminuíram tanto o apetite dos emissores quanto dos investidores.

Mas há também uma certa saturação ligada ao universo ESG. Apenas as empresas de maior porte costumam acessar o mercado externo – o que limita o estoque de operações potenciais.

“Muitas das potenciais emissoras já gastaram o ‘lastro’ sustentável que elas tinham nos últimos dois anos”, diz Pimentel. “É natural ter algum recuo.”

Ao todo, foram 11 emissões ESG no mercado externo em 2022, que totalizaram US$ 2,8 bilhões. No ano anterior, foram 25 operações, que somaram US$ 11 bi.

Uma hipótese seria de que o movimento anti-ESG, que ganhou força especialmente nos Estados Unidos, em meio a uma forte polarização política, tenha influenciado o apetite por esses títulos. Mas não é o que sugerem os dados globais.

Um levantamento feito pela Climate Bonds Initiative (CBI) mostra que as dívidas com algum rótulo ESG representaram 5% das emissões mundiais no ano passado, mesmo patamar de 2021

2. Aprofundamento do mercado doméstico

O mercado doméstico, por sua vez, vem seguindo uma trajetória mais linear.

Foram 68 operações, menos que as 96 de 2021, quando as taxas de juros mais baixas levaram mais empresas ao mercado e o ESG entrou de vez no vocabulário corporativo brasileiro. Mas o número de emissões ainda foi mais que o dobro das 32 registradas em 2020.

“Estamos vendo uma diversificação nos instrumentos. Além de debêntures, temos CRIs, FIDCs e muitos CRAs verdes”, diz Pimentel.

Segundo ele, a abordagem dos bancos em relação a esse tipo de emissão se sofisticou, com equipes dedicadas a gerar negócios com perfil socioambiental. Da mesma forma, securitizadoras e mesmo gestoras de recursos já vêm atuando para originar operações de menor porte, que dão acesso ao mercado de capitais para negócios que antes ficavam reféns do crédito tradicional.

“Aos poucos também vai se construindo uma rede de investidores que se tornaram bolsos para esse tipo de dívida, de family offices a gestoras de recursos mais tradicionais”, afirma.

3. Precisamos falar sobre os SLBs

Seguindo uma tendência já desenhada em 2021, o mercado de sustainability-linked bonds (SLBs), os títulos com juros associados a metas de sustentabilidade, voltou a representar uma fatia expressiva do valor das emissões. Ao todo, eles representaram 47% do volume captado.

É um pouco menos que os 62% do ano anterior, mas muito acima da média mundial, de 8,8% da dívida ESG total, segundo a CBI. (Diferentemente da Nint, o dado do CBI não considera empréstimos diretos feitos por bancos.)

“É um instrumento cada vez mais em voga, mas precisamos falar sobre qualidade”, diz Pimentel. Segundo ele, a principal questão é se as metas que são desenhadas pelas empresas para balizar os juros são “materiais” do ponto de vista socioambiental, isto é, se elas realmente fazem diferença para o negócio.

Outra questão que vem sendo levantada a respeito desses títulos é se os mecanismos de incentivo (redução de juros no caso do cumprimento das metas) ou penalidade (aumento do juros no caso do não cumprimento das metas) realmente fazem diferença na conta final – ou se o mecanismo não está sendo usado como puro instrumento de marketing.

4. Mais verde, menos social

Entre os títulos com uso dos recursos carimbado para fins socioambientais, os títulos verdes (ambientais) seguem com larga dianteira, com 70% do total.

Do restante, 26% são operações rotuladas como sustentáveis, em que o uso dos recursos vai para fins sociais e ambientais. Aqui, os emissores normalmente são empresas de saneamento e bancos, que podem emprestar dinheiro para ambas as teses.

Com compromissos cada vez mais robustos de aumento de empréstimos sustentáveis, os maiores bancos brasileiros têm recorrido a emissões rotuladas como fonte de funding.

As emissões puramente sociais, por sua vez, seguiram representando 4% do total. Além de um apelo menor da tese junto aos investidores, há também uma característica mais intrínseca do segmento, aponta Pimentel.

“Primeiro, é difícil para as grandes empresas comprovarem que os recursos captados vão apenas para populações em condição de mais vulnerabilidade”, diz ele.

Além disso, diz, as emissões sociais costumam ser de negócios menores e que envolvem mais complexidade para a estruturação.

O Itaú acaba de emitir um “gender bond”, ancorado pela IFC, captando R$ 2 bi para emprestar a pequenas e médias empresas lideradas por mulheres – numa emissão que foge à regra pelo tamanho.

5. Emissores mais diversificados

O setor de energia liderou o número de dívidas rotuladas: 33% do total. Em seguida, veio o setor financeiro, com 14%.

Mas a distribuição setorial ficou mais pulverizada: 10,8% vieram de bioenergia e 8,5%, do agronegócio, que viu a explosão dos CRAs verdes.