É difícil medir o avanço do ESG no Brasil, para além das menções na mídia e nos relatórios corporativos. Mas uma boa proxy é o crescimento do programa de finanças sustentáveis da carioca Sitawi.

Seja dando pareceres a green bonds, auxiliando gestoras a integrar sustentabilidade ou bancos a mapear riscos socioambientais da carteira, é raro encontrar alguém no mercado financeiro que não tenha topado com a consultoria no processo da sua jornada ESG.

O negócio viu sua receita mais que dobrar em 2020, passando de R$ 4 milhões para R$ 10,5 milhões, e a expectativa é chegar a um faturamento de R$ 17 milhões neste ano, diz Gustavo Pimentel, sócio responsável pela prática.

Numa atividade baseada em gente, o número de funcionários segue a mesma trajetória. Saiu de 22 no começo de 2020 para 45 no fim do ano — e atualmente há 25 vagas abertas.

“Quem começou nas finanças sustentáveis 15 anos atrás está esperando esse momento faz tempo. O movimento atingiu uma massa crítica tamanha que não anda mais para trás, a despeito das posições do governo”, diz.

Uma das pioneiras no setor, a trajetória da Sitawi se confunde com a da evolução das finanças sustentáveis no Brasil.

Nascida nos moldes atuais em 2013, nos dois primeiros anos esteve focada no setor bancário, seja via bancos comerciais ou de desenvolvimento, além de ONGs que queriam puxar a agenda sustentável na concessão de crédito.

Por volta de 2015 a demanda dos fundos de private equity começou a chegar.

“A indústria de private equity na América Latina é fortemente influenciada pelos bancos multilaterais. Eles foram os principais cotistas no início da indústria e puxaram essa agenda de sustentabilidade”, conta Pimentel.

A Sitawi esteve também na vanguarda dos green bonds, dando o parecer de segunda opinião para a primeira debênture doméstica com selo verde emitida no país em 2016, pela CPFL Renováveis. Desde então, foram mais de 60 pareceres, num mercado que apenas recentemente começou a ser desbravado por outros players locais.

A última chave a virar foi a da atenção do Leblon e da Faria Lima. Até então uma estranha na roda, nos últimos anos a Sitawi começou a ser chamada para conversar com as gestoras de recursos independentes, fora dos bancões.

E, mês a mês, sai uma coleção de assets e fundos com estratégias de integração feitas sob a sua batuta: Indie, XP, Plural, apenas para ficar em alguns nomes.

A expansão para a América Latina também ganhou tração. Com oito pessoas divididas entre Colômbia e Peru. Outra novidade mais recente foi a ampliação do escopo para empresas não-financeiras, segmento em que tradicionalmente tinha pouca participação.

Se antes sempre tinha uma área em evidência, agora todas estão crescendo. “Teve área que dobrou, área que triplicou. A demanda está muito aquecida”, aponta.

Do acaso ao ESG

Se hoje ESG é moda — e, em tempos de isolamento, provavelmente só perca em citações para “seu microfone está desligado” nas teleconferências corporativas —, Pimentel faz parte da turma que chegou no mercado quando tudo era mato.

Economista de formação, Pimentel recebeu várias mãos do acaso e farejou algo. Mas, num segmento incipiente, demorou a engrenar.

Ainda antes de formado, em 2004, foi fazer um programa de trainee na área de riscos global do ABN Amro, na Holanda, um dos berços do conceito de finanças responsáveis.

De volta ao Brasil no ano seguinte, foi contratado pela SR Rating, agência nacional de classificação de risco. O trabalho era o arroz com feijão de análise de risco de crédito de empresas e títulos de dívida. Mas logo na primeira semana recebeu um projeto pouco usual: fazer o benchmark de práticas de investimento responsável para a Abrapp, associação dos fundos de pensão.

Vislumbrou um mercado ali e aproveitou para lançar um produto de prateleira, oferecendo ratings socioambientais. “Ficou lindo. Sabe quantos contratos vendi? Nenhum”, brinca. “O pessoal queria saber, no máximo, de governança.”

A próxima parada lhe colocou em contato direto com o setor bancário. Foi gerenciar o programa de ecofinanças da ONG Amigos da Terra Amazônia Brasileira, que buscava engajar o setor financeiro para incluir sustentabilidade.

“Tinha que ir atrás do setor e espetá-lo para trabalhar. A recepção até era boa, mas os bancos não sabiam como fazer e demandavam consultoria. E a gente não podia dar consultoria”, conta.

Depois de um mestrado em Madrid, voltou ao Brasil em 2009, no auge da crise financeira. Decidiu empreender com uma fintech de crédito estudantil para a baixa renda. A startup foi atropelada pela turbinada do Fies, e nunca vingou.

Mas o acaso — de novo ele — o colocou na trajetória da Sitawi.

Cara e coroa sustentável

O programa de finanças sustentáveis liderado por Pimentel é apenas uma das metades da Sitawi.

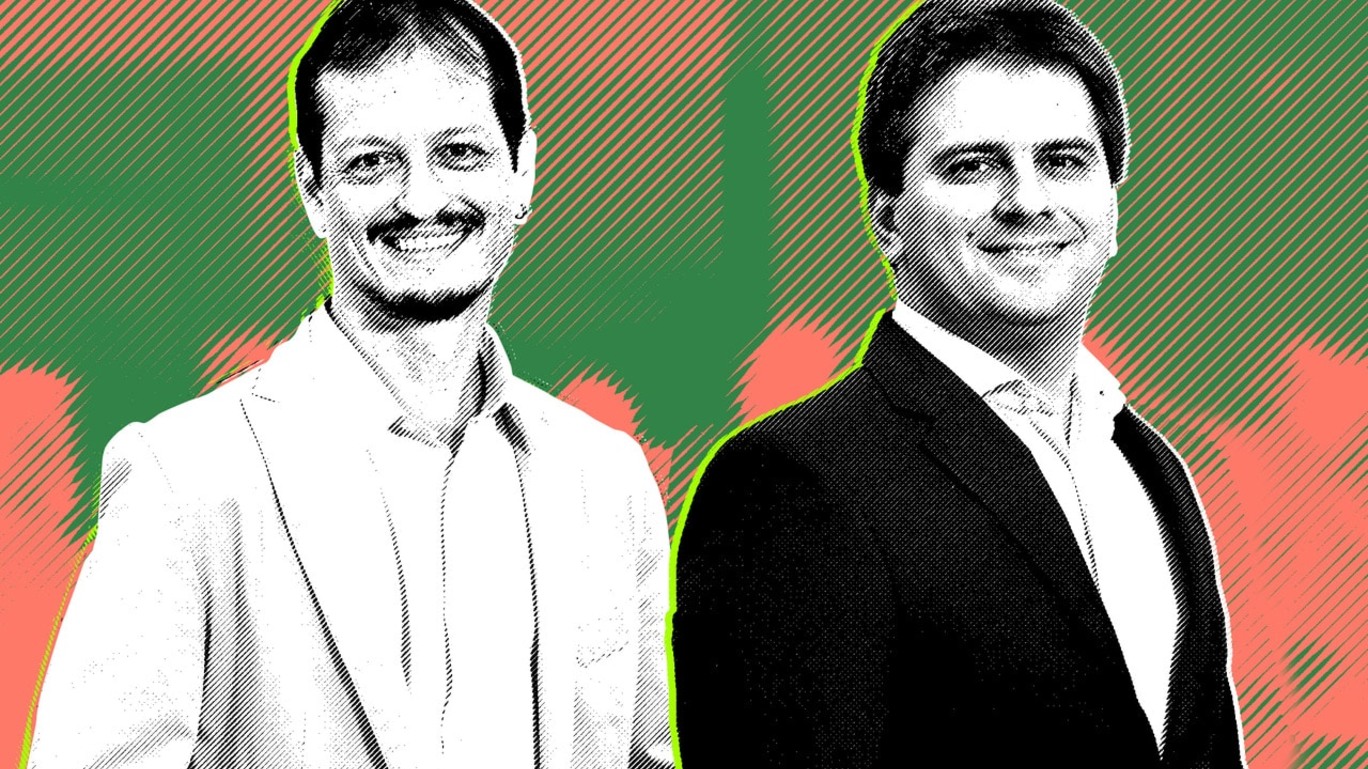

A irmã mais velha é a área de finanças sociais, que gerencia capital filantrópico e viabiliza empréstimos e investimentos para negócios de impacto e está na origem da empresa, fundada em 2008 por Leonardo Letelier (à esquerda na foto).

Foi na condição de empreendedor, procurando por financiamento para botar de pé a tal fintech, que Pimentel conheceu o futuro parceiro. O ano era 2010 e Letelier não liberou o dinheiro, mas o chamou para um jantar.

Viraram amigos e, três anos depois, de uma conversa regada a mate com limão no Posto 10 em Ipanema, veio a ideia de juntar os negócios. Na época, Pimentel estava com uma consultoria de finanças sustentáveis com três funcionários.

“A empresa tinha acabado de se rebatizar como Sitawi Finanças do Bem. E, no fim das contas, esse é o espectro das finanças do bem: de um lado mobilizar o capital filantrópico concessional e, de outro, influenciar o capital financeiro tradicional”, diz Pimentel.

Debaixo do mesmo guarda-chuva, os negócios operam em duas estruturas, com CNPJs separados: um sem fins lucrativos, do qual Letelier é o CEO, e outro com fins lucrativos, de consultoria, a cargo de Pimentel. Backoffice, RH e administrativo são integrados, mas diretoria e conselho são separados para garantir independência nas decisões.

O braço comercial doa 10% da receita para a porção sem fins lucrativos.

Talvez numa mostra de que as duas são faces da mesma moeda, a área de finanças sociais também dobrou o faturamento e a equipe em 2020 — e, mais importante que isso, multiplicou por nove, elevando a R$ 135 milhões, o capital mobilizado no ano em que a pandemia escancarou as desigualdades.

Reputação como negócio

Com o avanço do ESG, cresce também o risco de greenwashing e a pressão de empresas e bancos para enquadrar projetos e operações como ‘verdes’, ‘sociais’ ou qualquer sigla que ajude a dar um bom banho de loja.

Para Pimentel, o boom do mercado vai resultar em maior profundidade e capacidade de separar o joio do trigo.

“É sempre melhor trabalhar dentro da abundância do que da escassez. Como é um conceito que está crescendo rápido, ele fica difuso, confuso, propenso a greenwashing. A Sitawi quer ter protagonismo, porte e influência para manter a integridade”, aponta.

Na área de pareceres para emissões de dívida ESG, diz, metade dos pedidos que chegam à área comercial sequer seguem para a análise, porque não se enquadram. Tipicamente, o cliente está pouco maduro ou traz uma tese um pouco esticada.

“No fim das contas, é um negócio de reputação. Se eu escorregar, perco a credibilidade e não tenho outra coisa para vender além dela.”

Uma ressalva comum de outros players ao modelo de negócio da Sitawi, que atua em várias pontas — de bancos a empresas, de tomadores de crédito a credores — é relacionada ao potencial conflito de interesses.

Ao mesmo tempo em que dá pareceres de segunda opinião, atestando as credenciais ESG de uma emissão verde ou social, a empresa tem uma área de consultoria que ajuda as empresas a elaborarem os frameworks, as estruturas e processos que servem de parâmetro para esse tipo de emissão.

“Esse é o principal conflito de independência a que estamos expostos e sabemos que precisamos gerenciar”, diz Pimentel.

Por isso, diz, a área de pesquisa e avaliação fica segregada. “Além disso, se estamos fazendo uma segunda opinião, não podemos de jeito nenhum fazer o framework. É igual às Big Four de auditoria, advogado e bancos de investimento: às vezes se está de um lado e, às vezes, de outro. E tem que ter um ‘chinese wall’.”

LEIA MAIS

‘Do it Wright’: A gestora de patrimônio que puxa a pauta ESG e de impacto no Brasil